입력 2022.11.04.오전 4시 06분

임·손스 기자

DB생명, 신종 자본 증권 콜 옵션이 뒤떨어져 한국계 외화채권 신뢰 하락의 가능성

당국 「종합적으로 고려…」문제의 상황은 아니다」

흥국 생명이 신종 자본 증권의 실질적인 만기라고 인식된 중도 상환(콜 옵션)을 미실시해, 국내 자본시장에 대한 신용의 염려가 높아지고 있다.설상가상으로 하루에 콜 옵션을 연기한 금융회사까지 나와「도미노」미상환 사태의 가능성까지 제기된다.

3일, 금융권에 의하면DB생명은 오는 13일 예정된300억원 규모의 신종 자본 증권의 콜 옵션 행사일을 사전에 투자가라고 협의해내년 5월에 연기했다.실질 만기일을 6개월 늘렸다것이다.전날, 흥국 생명의 콜 옵션미행사에 이어, 하루에 시장의 염려를 자극하는 사건이 발생한 것이다.

흥국 생명은 9일 예정되어 있던 5억 달러( 약 7100억원) 규모의 외화 신종 자본 증권에 대해서 콜 옵션을 행사하지 않는 것에 다하고 파급이 일어났다.국내 금융기관의 신종 자본 증권 콜 옵션미실시는, 2009년, 한국은행 후순위채이래 한번도 일어났던 적이 없었다.

신종 자본 증권은, 주식과 채권의 성격을 동시에 가지는 30년 만기의 「하이브리드 증권」이다.후순위 채권의 탓으로 금리가 비싸게 산정되지만, 재무 지표 산정시에 자본이라고 인정되어 금융기관의 자본 적정성을 높이는 역할을 해 왔다.

신종 자본 증권은 발행 5년 경과후에 발행회사가 조기 상환의 가부를 임의로 결정할 수 있기 위해, 콜 옵션미행사가 채무 불이행(디폴트)은 아니다.그러나, 시장은 관행적으로 최초의 조기 상환 도래 시점을 해당 증권의 실질적인 만기라고 인식하고 있다.

흥국 생명이 콜 옵션을 미행사한 이유는, 조기 상환 자금을 준비하기 위해서 발행해야 할 새로운 신종 자본 증권(3억 달러)의 이자부담이 크게 불어졌기 때문이다.반제를 미실시하는 경우 패널티가 부과되어 현재 4.475%의 금리는 연 6.742%수준에 높아진다.그러나, 새로운 신종 자본 증권을 발행하려면 , 배에 가까운 연 12%전후의 고금리를 사지 않으면 안 된다.

최근의 금리 인상과 「레고 랜드 사태」의 여파로 채권 금리가 높아진 영향이다.내년 4월과 5월에 각각 콜 옵션 행사를 앞에 두고 있는 한파 생명과 KDB 생명도 자금 조달에 붉은 불이 점등했다.내년 상반기의 기준금리가 최고점을 얻을 가능성이 크기 때문이다.다만 양 회사는 콜 옵션을 지장 없게 행사한다고 하는 입장이다.

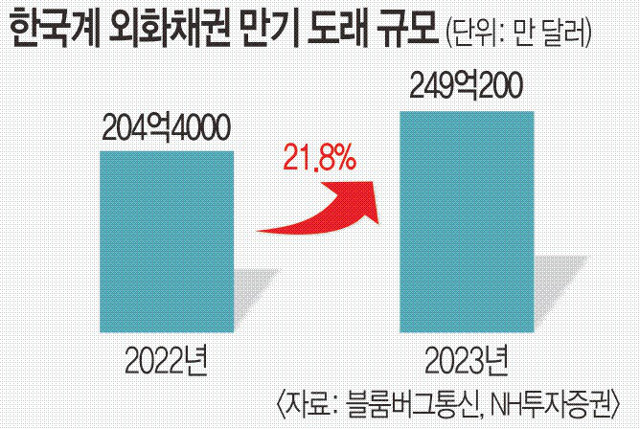

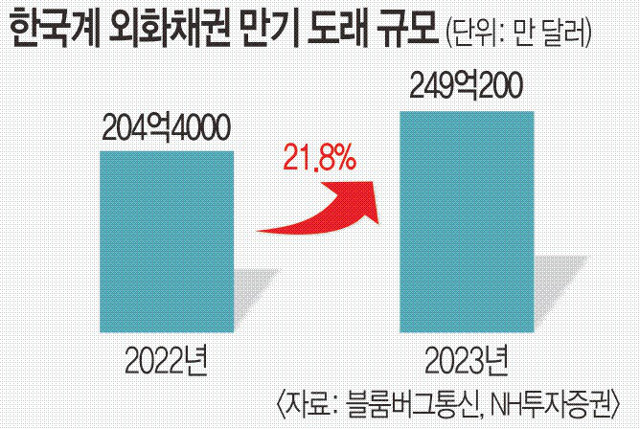

이번 콜 옵션미실시는 한국계 외화채권에 대한 신뢰 하락으로 연결될 가능성이 크다.과거, 장점 은행 콜 옵션미행사 당시도 한국물 채권 가격이 급락하는 등, 시장 전반은 상당한 타격을 받았다.내년의 만기가 도래하는 한국계 외화채권의 규모는 약 249억 200만 달러( 35조 3000억원)로 금년( 204억 4000만 달러)보다 21.8 %증가한다.

금융 당국은 흥국 생명의 콜 옵션미행사에 큰 문제가 없다고 하는 입장이다.금융 위원회는 「흥국 생명은 조기 상환권미행사에 의한 영향과 조기 상환을 위한 자금 상황 및 해외 채권 차환 발행 조건등을 종합적으로 고려할 필요가 있었다」라고 해 「흥국 생명의 채무 불이행은 문제가 되지 않는 상황」이라고 분명히 했다.

入力2022.11.04。午前4時06分

イム・ソンス記者

DB生命、新種資本証券コールオプションが遅れ、韓国系外貨債権信頼下落の可能性

当局「総合的に考慮…」問題の状況ではない」

興国生命が新種資本証券の実質的な満期と認識された中途償還(コールオプション)を未実施し、国内資本市場に対する信用の懸念が高まっている。雪上歌像で一日でコールオプションを延期した金融会社まで出てきて「ドミノ」未償還事態の可能性まで提起される。

3日、金融圏によるとDB生命は来る13日予定された300億ウォン規模の新種資本証券のコールオプション行使日を事前に投資家と協議して来年5月に延期した。実質満期日を6ヶ月延ばしたのだ。前日、興国生命のコールオプション未行使に続き、一日で市場の懸念を刺激する事件が発生したわけだ。

興国生命は9日予定されていた5億ドル(約7100億ウォン)規模の外貨新種資本証券に対してコールオプションを行使しないことにつき、波及が起きた。国内金融機関の新種資本証券コールオプション未実施は、2009年、韓国銀行後順位債以来一度も起きたことがなかった。

新種資本証券は、株式と債券の性格を同時に持つ30年満期の「ハイブリッド証券」だ。後順位債権のせいで金利が高く算定されるが、財務指標算定時に資本と認められ、金融機関の資本適正性を高める役割をしてきた。

新種資本証券は発行5年経過後に発行会社が早期償還の可否を任意に決定できるため、コールオプション未行使が債務不履行(デフォルト)ではない。しかし、市場は慣行的に最初の早期償還到来時点を当該証券の実質的な満期と認識している。

興国生命がコールオプションを未行使した理由は、早期償還資金を用意するために発行しなければならない新しい新種資本証券(3億ドル)の利子負担が大きく吹かれたためだ。返済を未実施する場合ペナルティが課され、現在4.475%の金利は年6.742%水準に高まる。しかし、新しい新種資本証券を発行するには、船に近い年12%前後の高金利を買わなければならない。

最近の金利引き上げと「レゴランド事態」の余波で債権金利が高まった影響だ。来年4月と5月にそれぞれコールオプション行事を控えているハンファ生命とKDB生命も資金調達に赤い火が点灯した。来年上半期の基準金利が最高点を取る可能性が大きいためだ。ただし両社はコールオプションを支障なく行使するという立場だ。

今回のコールオプション未実施は韓国系外貨債権に対する信頼下落につながる可能性が大きい。過去、ウリ銀行コールオプション未行事当時も韓国物債券価格が急落するなど、市場全般は相当な打撃を受けた。来年の満期が到来する韓国系外貨債券の規模は約249億200万ドル( 35兆3000億ウォン)で今年( 204億4000万ドル)より21.8 %増加する。

金融当局は興国生命のコールオプション未行事に大きな問題がないという立場だ。金融委員会は「興国生命は早期償還権未行使による影響と早期償還のための資金状況及び海外債権借り換え発行条件などを総合的に考慮する必要があった」とし「興国生命の債務不履行は問題にならない状況」と明らかにした。